图为HAVA上市新闻稿; Source: GlobalNewswire

01 Harvard Ave Acquisition Corporation概览

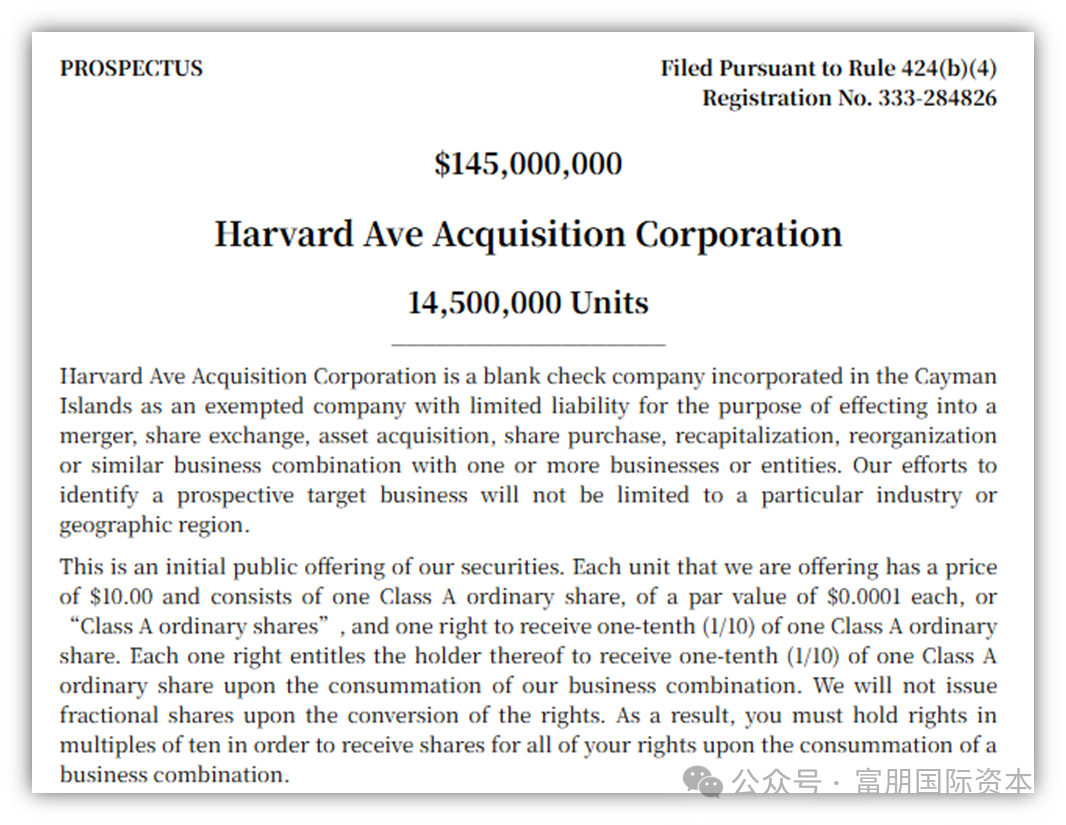

2025年10月24日,Harvard Ave Acquisition Corporation成功完成了其首次公开募股(IPO),并在纳斯达克全球市场(Nasdaq)正式挂牌交易,股票代码为 “HAVAU”。

本次IPO共发行 14,500,000 个单位(Units),每单位定价为 10 美元,募集资金总额达 145,000,000 美元。

每个单位由一股 Class A 普通股 和一张附股权(Right) 组成。每张附股权使持有人在完成首次商业合并(De-SPAC)后,有权获得 1/10 股 Class A 普通股。

图为HAVA招股说明书;Source: SEC

在本次项目中,D. Boral Capital LLC 担任承销商兼独家账簿管理人;Robinson & Cole LLP 担任公司的美国法律顾问;Winston & Strawn LLP 担任 D. Boral Capital LLC 的美国法律顾问;Calabrese Consulting LLC 负责公司财务理账工作;MaloneBailey, LLP 担任公司的独立审计师。我们谨此感谢各专业团队在本项目推进过程中所提供的专业支持与密切配合。

02 Harvard Ave Acquisition Corporation亮点概述

1️⃣规模领先——1.45 亿美元的发行额,体现专业能力与市场信任

Harvard 本次发行规模达到 1.45 亿美元,属于当前市场中较大规模的项目。

较大的募资规模不仅意味着后续在选择目标公司时拥有更强的资金实力和灵活性,也说明市场对富朋团队的执行能力与专业水平给予了充分信任。

2️⃣ Syndicate Deal 创新结构——高效路演与联合投资结构显实力

在 Harvard 上市前,我们团队面向华尔街多家知名投资机构、对冲基金及家族办公室,共开展了超过15场投资人路演,成功为本次项目募集了约200万美元的风险资本(Risk Capital)。

通过这种联合投资(Syndicate Deal)的方式,发起一个1.45亿美元的 SPAC,发起人实际承担的造壳成本仅约 150 万美元,极大地降低了发起SPAC的经济压力。同时,每位投资人的成本都被共同分摊,摊薄了每股发起成本,从而为所有参与方创造了更高的潜在回报空间。

3️⃣ 结构优化——规模适中、稀释可控的优质 SPAC 单位设计

纵观当前 SPAC 市场,1.45 亿美元的规模既具备资本吸引力,又兼顾合并灵活性。

Harvard每单位结构由一股 Class A 普通股 和一张附股权(Right)1/10 组成,在未来 De-SPAC 阶段稀释影响极小,为投资人和目标公司创造更具竞争力的合并条件。

这一结构平衡了投资人收益与后续 PIPE 融资空间,符合市场对高质量 SPAC 的主流偏好。

4️⃣ 跨国团队协同——全球化团队配置提升后续并购潜力

Harvard 的管理层与独立董事团队来自 不同国家与多元背景:CEO 与 CFO 均拥有韩国基金与跨境投资管理经验;独立董事团队涵盖投资者关系(IR)、基金管理、国际资本市场 等多个专业领域。

这种多元化结构,使得Harvard未来寻找目标公司及执行 De-SPAC 合并时,能够覆盖更广泛的行业与地域范围,同时在PIPE投资者来源、交易撮合、以及跨境整合能力 方面具备显著优势。

本次 Harvard Ave Acquisition Corporation 的上市敲钟仪式将于后续择期举行,下图为富朋国际此前主导SPAC项目在纳斯达克成功上市的敲钟现场。

图为富朋国际24年主导SPAC项目之一在纳斯达克成功上市的敲钟现场 Source: 富朋国际

03 SPAC市场回暖与投资信心重建

图为2025年SPAC市场发行规模分布 Source: 富朋国际

图为2025年SPAC市场发行规模分布 Source: 富朋国际

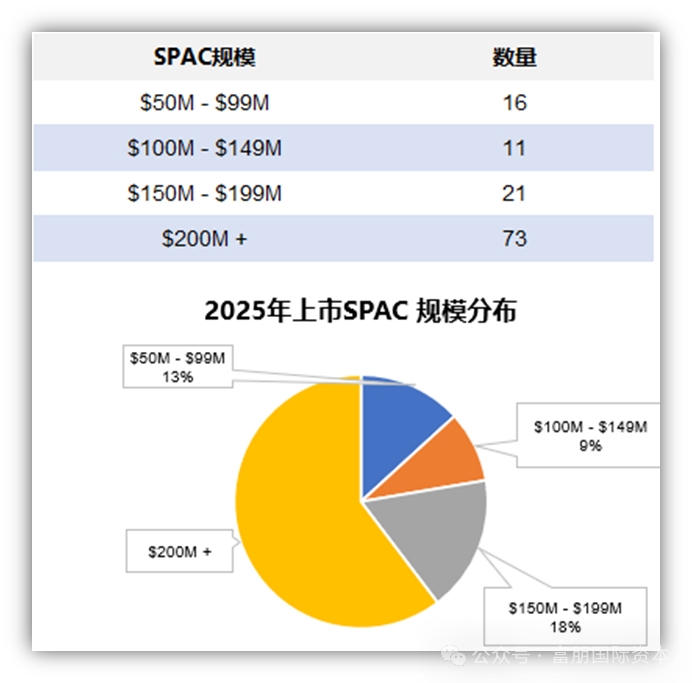

根据图表显示,2025年新发行的SPAC总体规模显著上升,市场重心明显向大体量项目集中。从数据来看,募集规模 超过2亿美元的SPAC 占比高达60%,而中等规模(1.5亿至2亿美元)的SPAC也占到近 18%。

相比往年以中小规模为主的趋势,这种“头部化”趋势反映出几个市场信号:

-

机构投资者回归 —— 更多资金流向有专业发起方、清晰策略和国际背景的大型SPAC;

-

市场信心修复 —— 投资人重新认可SPAC作为高效上市工具的价值;

-

目标公司期望提升 —— 大规模募资意味着SPAC更有能力与高成长性、估值较高的优质企业达成合并。

总体而言,2025年的SPAC市场展现出“规模更大、质量更高、信心回暖”的特征,预示着SPAC作为资本市场重要通道的活力正在重新释放。

04 目标方向:AI与加密资产的未来机遇

HAVA 将专注于寻找具备长期成长潜力与创新能力的优质企业,不设特定行业限制。

团队将重点关注那些在技术创新、商业模式、全球扩张或可持续增长方面展现突出竞争力的公司。

同时,HAVA 也密切关注新兴领域的结构性机会,例如:

-

人工智能(AI):包括算力基础设施、AI驱动的产业应用及智能科技创新;

-

加密资产与数字基础设施:涵盖区块链底层技术、加密支付系统及 Web3 生态创新。

富朋认为,无论所属行业,只要具备清晰的发展路径和全球化潜力,都是值得长期投资与支持的对象。

HAVA 将依托富朋在美国与亚洲市场的深厚资源与跨境经验,助力这些具有国际竞争力的企业迈向全球资本市场。

05 总结

Harvard Ave Acquisition Corporation 在纳斯达克的成功上市,标志着项目顺利完成了第一阶段的目标。这不仅是一次成果的落地,更是新的起点。我们的核心目标是寻找具备成长潜力与国际化视野的优质企业,推动完成 De-SPAC 合并,通过资本市场的力量,助力这些企业登陆美股,实现全球化发展。

这也是富朋始终坚持的理念——以专业能力和稳健执行,连接创新企业与国际资本。

2024年迄今,富朋国际已成功完成5单SPAC上市,创行业单一机构年度最高记录。

有明确上市规划的企业,可与富朋国际接洽商谈。我们以前沿的资本架构设计能力,助力创新企业把握SPAC 2.0时代的历史性机遇。

寻求美股上市机遇?富朋国际是您值得信赖的伙伴